ストックオプションとは?定義や事例をやさしく解説

目次

ストックオプションとは

定義

ストックオプションとは「自社株を一定の価格で購入できる権利」です。ストックオプション制度を持つ会社では、従業員や役員はあらかじめ定められた行使価格で会社の株式を取得できる権利を付与されるため、会社が成長して株価が上昇した際に市場価格よりも安く自社株を購入することができます。つまりストックオプション制度は従業員に対するインセンティブ制度のひとつと言えます。

ストックオプション制度では、あらかじめ「行使価格」「購入数」「有効期間」が定められており、有効期間内であれば好きなときに自社株を行使価格で購入できます。期間内に自社株の株価が上がっていれば行使価格で株を購入し、市場価格で売却すれば利益が出るため、ストックオプションはそこで働く従業員にとって魅力的な制度だと言えます。

例

例えば未上場のスタートアップ企業で、1株100円で最大10,000株、10年以内ならば行使可能なストックオプションを付与された従業員がいたとします。この会社が5年後に上場し、1株300円に成長したタイミングでストックオプションの権利行使をすれば、従業員は行使価格100万円で300万円分の自社株を購入することができ、売却すれば200万円の利益を得ることができます。

実際にはより大きな限度額を与えられることも多く、上場を目指すスタートアップ企業などを中心に、ストックオプションは従業員のモチベーションを高めたり、優秀な人材を確保したりといった目的で導入されています。

背景と導入率

日本ではストックオプション制度は1997年の商法改正で解禁されました。その後、ストックオプションをインセンティブ報酬として導入する会社が増え続け、2020年には東証上場企業全体の31.7%が、新規上場企業に限れば88%が、ストックオプション制度を利用しているほど、浸透した制度となっています。

ストックオプションと新株予約権の違い

新株予約権には「ストックオプション」「社外向け発行」「無償割当」「有利発行」の4種類があります。つまり、ストックオプションは新株予約権の一種と言えます。それぞれの新株予約権の違いは以下の通りです。

| 種類 | 対象 | 目的 |

|---|---|---|

| ストックオプション | 社内の従業員や取締役 | 従業員のモチベーションアップや優秀な人材獲得 |

| 社外向け発行 | 社外の投資家など | 資金調達 |

| 無償割当 | 既存株主 | 増資による新株発行で既存株主が受ける損失を補填すること |

| 有利発行 | 既存株主以外の第三者 | 新たな株主の募集 |

他の3種の新株予約権は社外が対象なのに対し、ストックオプションは従業員や取締役など社内の人間が対象である点が最大の違いだと言えるでしょう。

ストックオプションの種類と税制優遇措置

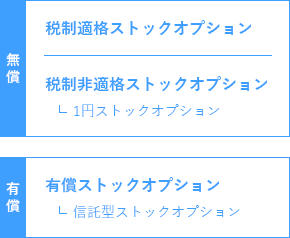

ストックオプションは「無償」と「有償」の2種類に大別できます。無償ストックオプションの中には「税制適格ストックオプション」「税制非適格ストックオプション」「1円ストックオプション」が含まれます。有償型の中には「有償ストックオプション」「信託型ストックオプション」が含まれます。

1円ストックオプションは税制非適格ストックオプションの派生型、信託型ストックオプションは有償ストックオプションの派生型なので、分類としては次のようになります。

税制適格ストックオプション

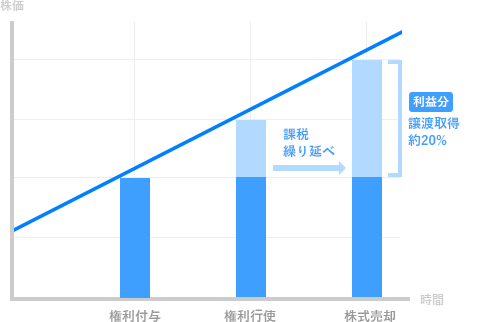

税制適格ストックオプションは厳しい要件を満たしている場合に限り適用可能なストックオプション制度です。ストックオプションの課税タイミングが売却時まで繰り延べられる税制上の優遇措置があり、権利行使時に課税されず売却時に税率20.315%のみ課税される点で、大きなメリットを持ちます。税制適格ストックオプションを適用するためには以下の要件を満たす必要があるため、設計時には十分な注意を払いましょう。

| 項目 | 内容 |

|---|---|

| 発行内容 | 無償で発行されるストックオプション |

| 付与対象者 | 会社および子会社の取締役、執行役、使用人 ただし会社の大口株主とその親族等を除く |

| 権利行使期間 | 付与決議日から2年後以降、10年以内 |

| 権利行使価額 | 1株あたりの権利行使価額が、契約締結時の1株あたりの時価以上に相当する額 |

| 譲渡禁止規定 | 新株予約権を譲渡してはならない |

| 権利行使限度額 | 年間の権利行使価額が1,200万円以下 |

| 株式交付 | 株式交付が会社法第238条第1項に反しないで行われる |

| 保管委託等 | 取得した株式は証券会社等に保管委託される |

税制適格ストックオプションの税制上の優遇措置がいかに有利かは、以下の図を見ていただければご理解いただけるかと思います。税制適格ストックオプションが選択できれば、従業員にとっては大きなメリットとなるでしょう。

税制非適格ストックオプション

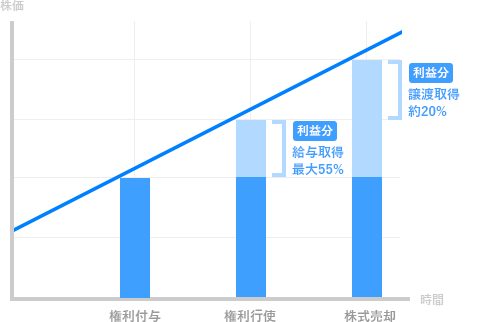

税制非適格ストックオプションは、税制適格ストックオプションのような厳しい要件がない代わりに、権利行使時に課税されるストックオプションの制度です。税制非適格ストックオプションは権利行使時に最大55%の給与課税が適用されてしまうため、税制適格ストックオプションと比べて最終的に得られる利益は大幅に減少してしまいます。厳しい要件はないが、税率が高いストックオプション制度だと理解すれば良いでしょう。

有償ストックオプション

有償ストックオプションは、新株予約権が従業員に付与されるとき、従業員がお金を出してそのときの時価でストックオプションを購入する必要がある制度です。税制適格ストックオプションと税制非適格ストックオプションが付与時にはお金がかからなかったのに対し、有償ストックオプションは付与時にお金がかかります。

ただし、有償ストックオプションではあらかじめ株価を支払い購入が完了しているため、税制非適格ストックオプションのように権利行使時に最大55%の課税が発生することはなく、売却時の20%の譲渡課税のみが発生する点が大きく異なります。

ストックオプションのメリット

従業員側のメリット

ストックオプションは従業員側にとって大きなメリットを持つ仕組みです。何よりもまず、大きな収入につながる可能性があることが従業員側の最大のメリットと言えるでしょう。会社の業績が伸び続け株価が上がれば、一攫千金の夢も見られるかもしれません。従業員にとって会社の成長がそのまま自身のインセンティブにつながるため、会社の成長に貢献したいというモチベーションが高まり、一層業務に身が入るでしょう。

また、ストックオプションの仕組み上、従業員側にリスクが発生しない点も重要です。自身の責任で行う資産運用として自社株を購入した場合、株価が下落してしまうと従業員の資産も目減りしてしまいますが、ストックオプションであれば仮に株価が下がってしまったとしても権利行使をしなければ資産が目減りすることはありません。

会社側のメリット

ストックオプションは会社側にとってもメリットがあります。株価を上昇させるために従業員が意欲的に働いてくれれば業績が伸びます。また、採用においても優秀な人材を確保するためにストックオプションが決め手となることもあります。優秀な人材の中には、ストックオプション制度を導入している企業から転職先を選ぶ人もいます。

さらに、税制適格ストックオプションであれば権利行使は契約締結日から2年間は実行できないため、モチベーションの高まっている従業員や新規に採用した優秀な人材が短期間で離職しにくくなるというメリットも得られます。

これらのメリットを、当初のコストなく享受できる点はストックオプションの実に優れた点であり、実績も資金も少ないスタートアップ企業にとっては、優秀な人材を確保するための数少ない手段となるでしょう。

ストックオプションのデメリット

従業員側のデメリット

優れた制度であるストックオプションですが、デメリットも存在します。従業員側のデメリットは、将来の収入が確約されていない点です。ストックオプションは会社の株価によって得られる収入が変わってくるため、もし期間内に株価が上がらなければ努力に比例した十分な対価を得られない可能性があります。

そのため長期に渡り株価が停滞した際には、モチベーションの維持が難しくなります。ストックオプションを導入している企業への転職を考える際には、将来性をきちんと考慮したうえで、業績が下がる可能性があることを覚えておくと良いでしょう。また、短期的な株価に一喜一憂せずに、長期的な視点で業績を見ていくことも大切です。

会社側のデメリット

企業側のデメリットは大きくわけて4点あります。1つ目のデメリットは株価が下がると従業員のモチベーションまで下がってしまう点です。特に市場全体の株価の低迷が長期化している際などは、従業員のモチベーションが大きく下がり、自社の業績も悪化することがあるため注意が必要です。

2つ目のデメリットはストックオプションの権利行使後に従業員が退職しがちな点です。ストックオプションで大きな収入を得ることを目標に業務に邁進してきた従業員は、権利行使による収入を得た時点でモチベーションが大きく削がれます。とりわけストックオプションを導入していることが決め手となって入社してきた人材などはこの傾向が顕著であり、ストックオプション制度がある次の会社に転職してしまう可能性が高いと考えておく必要があります。

3つ目のデメリットは不公平感です。ストックオプションの付与基準が不明瞭なまま一部の従業員にのみ権利付与を行うと、付与されなかった従業員の不満が高まり、ひいては会社に対する不信感にもつながりかねません。ストックオプションを導入する際は制度設計を綿密に行い、公平なルールを策定しなければなりません。

4つ目のデメリットは発行済みの株式総数が増えることです。勢いのあるスタートアップ企業が上場を果たして株価が上がった場合、多くの従業員が一斉に権利行使をすると急激に発行済み株式総数が増えます。これは既存株主の利益を損なう状態に他ならず、株価が下がる原因にもなりかねません。

ストックオプションの注意点

ストックオプションを付与される従業員側は、最悪の場合でもインセンティブが空振りとなるだけなので、通常の株式投資などのように資産が目減りするリスクなどを抱えることはありません。

しかし、これからストックオプションを導入する会社側は十分な検討のもと制度導入を行わなければ、逆に株価や業績が下がるなどの損失が発生する可能性があるため注意が必要です。例えば、前章の「会社側のデメリット」で説明したように、上場した途端に優秀な従業員が一斉に退職してしまったり、既存株主に不利益が及んで株価が下落してしまったりする可能性も考慮する必要があります。

ストックオプション制度を導入する際は、どういった基準を満たした従業員に、どれくらいの数のストックオプションを付与するのか、権利行使の条件として段階的な行使を義務付けるベスティング条項などを盛り込むのか、などの設計を綿密に行う必要があります。一般的には、発行済み株式総数の10%前後までに抑えておくと無難だと言われますが、導入に際しては素人判断をせず、必ず専門の弁護士や公認会計士などに相談しましょう。

ストックオプションの活用に向く事例・ケース

事例①:スタートアップ企業が参画メリットを示したいときに

スタートアップ企業は潤沢な資金がなく、知名度や実績も十分ではありません。こうしたスタートアップ企業が優秀な人材を集めるために切れる数少ないカードのひとつがストックオプションです。将来性と未来の金銭的インセンティブにより優秀な人材を確保し、意欲的に働いてもらうためにストックオプションは実に有効です。

会社側は当初の金銭的な負担ゼロで、かつ高給を払えなくても優秀な人材を確保でき、従業員側は上場と一攫千金の夢を見て業務に邁進する。まさにWin-Winの関係と言えるでしょう。上場を目指すスタートアップ企業が優秀な人材に参画メリットを示したいケースにおいて、ストックオプションは有効だと言えます。

なお、スピーディに上場を目指さない中小零細企業の場合、そもそもストックオプションは向いていません。ストックオプションは従業員が株式を売却したいときに売却できなければ価値が生まれません。上場を最短で目指そうとしているスタートアップ企業か、いつでも株を売却できる上場企業か、どちらかに属していない場合はストックオプションを導入しても従業員側にメリットは示せず、採用や人事においても何ら価値を生まないため要注意です。

事例②:新規事業の立ち上げに優秀な人材を集めたいときに

上場企業がさらに成長することを目指して新規事業を行う子会社を立ち上げる際などにもストックオプションは有効です。

新規事業を早期に軌道に乗せるために優秀な人材をアサインしようと考えたとき、先行きの見えない新規事業の立ち上げメンバーへの参画を避けたがる従業員は多くいます。新規事業に参画して上手くいかなかった場合は出世コースから外れてしまう可能性があるほか、メインの事業に関わっている親会社の方が出世しやすいこともあり、既に社内で高い評価を得ている優秀な人材ほどわざわざリスクの高い新規事業に飛び込む必要性が薄いと考えられます。つまり、新規事業に飛び込むメリットがほとんどないケースが多いのです。

こうした課題をクリアすることにもストックオプションは有効です。親会社よりも待遇が低くなりがちな子会社で新規事業に挑戦する人材には、子会社の収益を原資としてストックオプションでのインセンティブを与え、業績次第では親会社の従業員よりも報酬が多くなるような仕組みを採用することで、優秀な人材の参画を促すことができます。

事例③:M&Aで買収後に社長にインセンティブを示したいときに

上場企業がM&Aを通してスタートアップや中小企業の合併や買収を行った場合、買収された会社の社長のモチベーションが下がり、買収後の業績が思うように伸びないケースが散見されます。買収された側の心理として、M&A後に業績が伸びたとしても自身は直接的な利益を得られないことからモチベーションは下がりやすくなります。こうした課題の解決にもストックオプションは役立ちます。

もともとM&Aをされるほどの会社であれば十分に業績も伸び続けており、社長もいつかは上場をと努力してきたことでしょう。会社が上場したときの大きな利益は、株式の大半を抱えている社長にとっては夢に見たサクセスストーリーだったはずです。この中断された夢の一部を再開させるためには、業績と連動したインセンティブとして信託型ストックオプションなどを活用する手が有効です。

買収した会社側は社長を務めた優秀な人材を事業に積極的に関与させることができ、買収された側の社長も業績に応じて収入が増えるため、Win-Winの関係になれるでしょう。

まとめ

ストックオプションの活用はスタートアップ企業から上場企業に至るまで、多くの企業で進んでいます。ストックオプションを活用する理由は企業によってさまざまですが、制度を上手に活用できれば従業員側、会社側の双方にとって大きなメリットが生まれます。

本サイト「CAREER DATABASE」の読者の皆様は、従業員側として転職を検討されている方が多いかと思われます。転職先としてもストックオプション制度を導入している会社は大変魅力的です。腕に自信のある方は、ストックオプションのある企業に応募してみてはいかがでしょうか。読者の皆様のより良い未来のために、本稿がお役に立てれば幸いです。

- この記事をシェア -

アクシスコンサルティング

アクシスコンサルティング MS-Japan

MS-Japan

ポジウィル

ポジウィル