CFOとは?役割・仕事内容・年収・CEOやCOOとの違い【総解説】

目次

CFOとは

CFO (Chief Financial Officer) とは、資金調達や運用を含む企業の財務戦略の立案や執行を行う「最高財務責任者」のことを指します。経営陣の一員として企業の成長や企業価値の向上に努める、CEO (最高経営責任者) のビジネスパートナーとも言える存在がCFOです。

特に米国では古くからCFOが設置される企業が多く、財務や経理に関わる全てを統括し、投資家から求められる透明性の高いグローバル基準の財務管理を行い、経営戦略をサポートする重要なポジションとしてCFOは重視されてきました。

経理部長や財務長が、財務諸表を作ったり資金調達したりするのが役割だったのに対し、CFOは経営陣として価格戦略や販売戦略などの経営戦略の立案を行うなど、中長期の企業の成長に責任を負う点で役割が異なります。

CFOの役割と仕事内容

資金調達

CFOの大きな役割は企業価値の向上です。スタートアップなど上場を目指す多くの企業は十分な資金の余裕がないため、拡大を目指す過程で運営資金を獲得するために資金調達が必要になります。金融機関からの融資や、投資家やVC (ベンチャーキャピタル) からの出資など、資金調達のために奔走することは創業期のCFOの大きな仕事と言えます。

金融機関から融資を受けるためには財務諸表や返済計画の提出が求められるため、財務に関する高い専門性が求められます。また、投資家から出資を受けるためには、どんな種類の新規株式をどれだけ割り当てるかなどのハードな交渉を行える能力が求められます。

CFOには財務に関する専門性や交渉力などの高い能力が求められるため、創業直後の企業では社内で育てることが難しく、証券会社や監査法人、投資銀行などの勤務経験や公認会計士の資格を持つビジネスパーソンを外部から迎え入れることで、拡大の原動力とするスタートアップが多いことが以下の記事でも示されています。

関連記事:何年でCXO/取締役になる?マザーズ上場300企業を分析

財務戦略の立案・実行

CFOの大きな役割のひとつが財務戦略の立案と実行です。「予算管理」や「資金管理」と言い換えても良いかもしれません。どの事業のどのプロジェクトにどれだけの資金を振り分けるのかを考え、各資金の利用が成長につながっているのかを予め設定したKGI・KPIから判断し、継続的な企業価値の向上を実現することがCFOの仕事です。こうした企業成長のための財務戦略を立案し、CEOの片腕として推し進めるのがCFOの役割と言えます。

資金が少ない創業期に適切に予算を使用していくことが重要なのは言うまでもありませんが、その後も企業成長に合わせて動くお金は大きくなるためCFOが適切に管理をする重要性は増していきます。原材料費や販売手数料、外注費などの変動費から、人件費や減価償却費などの固定費まで、ビジネスを通して動くお金は大きく、CFOの実力が問われる仕事と言えます。

内部統制

企業の成長を考える上で内部統制は無視できません。企業のルールを作り、コンプライアンスを遵守し、信頼性・透明性の高い財務報告を行うために、CEOや社内各所の責任者と連携することもCFOの仕事です。CFOの仕事は社内の多くの関係者と協力して進める必要があるため、高いマネジメント能力も求められます。

こうした内部統制を高めることは、上場を目指す上で避けて通れない道であるため、スタートアップなど上場を目指す企業がCFOを必要とする理由のひとつと言えるでしょう。

監査法人・証券会社などのパートナーとの渉外

上場に向けてのCFOの仕事として、監査法人と証券会社のパートナー選びと渉外があります。企業は上場するに当たり監査を受けなければならないため、これを担当する監査法人を選定し、担当者とコミュニケーションを取らなければなりません。

また、株式の公開審査から引受、販売までを行う証券会社も選定しなければなりません。こうした内外の関係者とのやり取りを行うこともCFOの仕事です。

CFOが必要とされる背景

欧米を中心に古くから設置されてきたCFOというポジションが日本に浸透したのは、バブル崩壊がきっかけだと言われています。バブル崩壊以前は金融機関も企業への融資を積極的に行っていましたが、バブル崩壊で多くの金融機関が苦境に立たされたことで企業への融資に対して慎重になました。結果、企業は投資家からの出資による資金調達を重視せざるを得なくなりました。

しかし、投資家から出資を得るために必要なスキルは、金融機関からの融資獲得で求められるスキルとは異なるため、従来の財務部長などでは対応しきれないケースが散見されました。

市場全体の成長性や、企業の成長戦略、競合企業と比べたときの優位性などを、数字で説得力を持って説明できなければ出資は集まらないため、いち財務担当ではなく経営者の目線で自社の経営戦略と将来性を語れるCFOが求められるようになったというわけです。

CFOに求められるスキル

財務・経理・税務・法務の専門知識

CFOは何よりもまず財務・経理・税務・法務などの専門知識を高い水準で有していなければなりません。キャッシュフローを管理し、必要に応じて資金調達を行う財務としての知識や能力から、正しく売上や経費を処理する経理の能力などを、各種法律を踏まえた上で揮い、優れた財務戦略を立てることがCFOには求められます。

金融商品取引法や銀行法、税法などは理解している必要があるでしょう。管理部門を統括し、内部統制を強めるためには労働法なども学んでおくと良いとも言われます。

監査や税務を経験したり、大規模な資金調達を定期的に行った経験があったり、IPO (新規公開株) に関わった経験があったりすれば、CFOとして歓迎されやすいと言えるでしょう。

経営者の視点・知識

CFOは資金面で企業成長を支える責任を負っているため、経営者としての能力も重要です。お金の流れを掌握し、優れた財務戦略や経営戦略を打ち立てられなければCFOたりえません。コスト意識を持って資金をどこにどれだけ振り分けるのかを判断するだけでなく、場合によっては不採算事業を売却する、撤退するなど厳しい意見をCEOに伝えることができなければなりません。

CEOのビジネスパートナーとして、数字面を冷静に読み解く経営能力が求められるポジションがCFOだと言えます。こうした観点では、MBAを持っていたり、M&Aの経験があったりするCFOは歓迎されやすいかもしれません。

マネジメント能力

CFOは経営メンバーの一員です。管理部門を統括するようなポジションであり、財務部や経理部、経営企画部、法務部などで働く従業員をまとめつつ協力して仕事を進めなければならないため、各部署がスムーズに仕事できるよう全体を俯瞰した視野を持ち、優れたマネジメントを実現できる能力が求められます。

コミュニケーション能力

CFOにはコミュニケーション能力も必要です。CEOを初めとした経営陣に対して論理的に財務戦略や経営戦略を意見したり、部下をマネジメントしたり、金融機関や投資家に説明や交渉を行ったり、監査法人や証券会社との渉外を任されたりと、コミュニケーション能力が求められるシーンは数多くあります。

社内外を問わず信頼関係を築ける優れたコミュニケーションスキルがあれば、企業にとって重宝される存在であると言えるでしょう。

CFOの年収と待遇

CFOの年収は企業規模や業界、都道府県、内資・外資など条件によって大きく変わるため、相場を示すことは困難です。とは言え、経営陣であるため高額な年収が提示されることも珍しくありません。

グローバル人材に特化した人材紹介会社であるロバート・ウォルターズ日本法人の調査「給与調査 2020 日本」によると、東京におけるCFOの平均年収は大企業で2,500~6,000万円、中小企業で1,500~2,500万円との結果が示されています。大阪は1,800~2,600万円と、東京と比べるとやや低い傾向にありますが、それでも高額であることに変わりはありません。

また、スタートアップなど上場を目指す企業では、CFOはストックオプションが与えられることもあり、大きなキャピタルゲインを獲得できる可能性があります。

一方、経営陣であるCFOは業績に対する責任も負っているため、業績が悪化した場合などは収入が減ってしまうこともありえます。CFOは高い年収や待遇に合わせて、大きな責任を負うポジションであると考えるべきでしょう。

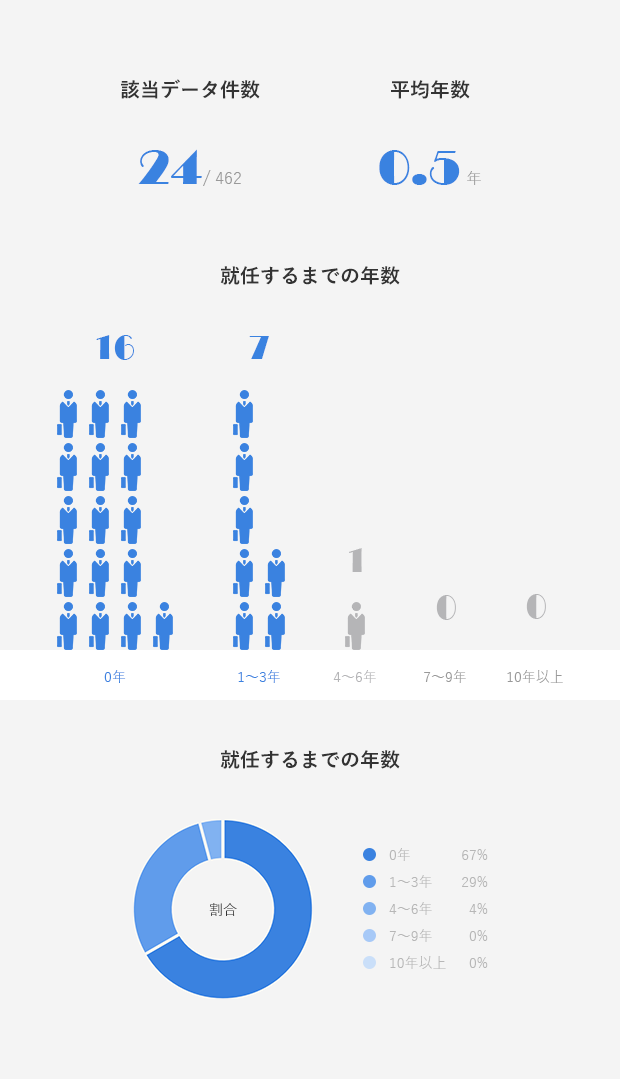

CFOになるまでの年数

「何年でCXO/取締役になる?マザーズ上場300企業を分析」の記事では、300社のマザーズ上場企業の公式サイト調査を通じて462人のCXOや取締役の経歴を調べました。本調査を通して、入社からCFO就任までにかかった年数は、平均で約半年であると示されました。

この結果は、創業後に勢いを持って上場まで駆け上がった若い企業が多いマザーズを調査対象としたことが影響したと考えられます。スタートアップなどの上場を目指す企業では、監査法人や証券会社での勤務経験や公認会計士の資格を持つ専門家をCFOとして外部から迎え入れ、CFOが資金調達を強化したことで組織の成長の原動力となり、上場まで駆け上がった、という流れが想像されます。

一方、長い歴史を持つ大企業のCFOは財務部門などからの社内登用が多いと言われており、入社から就任まで10~20年以上の長い時間がかかっているケースも珍しくないと思われます。CFOに就任するまでの年数も、年収同様に企業規模や業界などによると考えた方が良いでしょう。

関連記事:何年でCXO/取締役になる?マザーズ上場300企業を分析

CEO・COO・CMOなどとの違い

CEOやCOOなど、いわゆるCXOと言われるポジションはCFOと混同されがちです。本章ではそれぞれの違いについて簡単に解説していきます。

CEOとの違い

CEOとは「Chief Executive Officer」の略称で、日本語では「最高経営責任者」です。日本では代表取締役がCEOを名乗るケースが多くあります。一般的にイメージされる社長がCEOの役割を担っていると考えれば良いでしょう。

CFOが財務を取り仕切る責任者であるのに対し、CEOは最高経営責任者の名の通り、経営方針や経営戦略の意思決定をして責任を負うことを役割とする、経営の総責任者と言えます。

COOとの違い

COOとは「Chief Operating Officer」の略称で、日本語では「最高執行責任者」です。日本では副社長がCOOを名乗るケースが多くあります、企業のナンバー2といったイメージで捉えられています。CFOが財務に特化しているのに対し、COOの役割は経営戦略に沿って実際の業務を執行する役割と責任を負っています。

CMOとの違い

CMOとは「Chief Marketing Office」の略称で、日本語では「最高マーケティング責任者」です。CMOは欧米では一般的な役職ですが、日本ではCEOやCFOほど浸透していない役職です。

CMOの仕事は経営戦略を実現するための具体的なマーケティング戦略を立案・実行するチームを取りまとめることです。市場調査などの旧来のマーケティングからデジタルマーケティングまでマーケティング部門を統括し、UX(ユーザーエクスペリエンス:顧客体験)を改善し、市場での自社のプレゼンスを高めることの責任を負っています。CFOが財務部門の執行に責任を負うのに対し、CMOはマーケティング部門の執行に責任を負っています。

CTOとの違い

CTOとは「Chief Technology Officer」または「Chief Technical Officer」の略称で、日本語では「最高技術責任者」です。企業における技術開発や研究開発の最高責任者として、技術戦略を策定したり、開発現場を監督したりする役割を担います。

スタートアップなど若い組織ではプロジェクトマネジメントも行うケースもあり、場合によっては後述するCIOの役割も兼任するケースもあるため、臨機応変に対応できる柔軟性や、チームを牽引できるリーダーシップ、高い技術力など、さまざまな能力が求められる役職です。財務を統括するCFOに対し、技術を統括するのがCTOだと言えます。

CIOとの違い

CIOとは「Chief Information Office」の略称で、日本語では「最高情報責任者」です。CIOの役割は、経営戦略を実現するためのIT戦略を立案・実行することです。経営陣の一員として企業価値を向上させるための経営戦略を理解し、いかに有効なIT投資を行うかを判断し、具体的なIT戦略を策定し、現場を統括するのがCIOです。

現代のビジネス環境において、ITは単なる効率化のツールではなく、企業価値を左右するサービスの源泉ともなり得る重要な技術となっているため、CIOには最新の技術にキャッチアップできる高い技術力が求められます。財務を統括するCFOに対し、ITを統括するのがCTOです。

CHROとの違い

CHROとは「Chief Human Resource Officer」の略称で、日本語では「最高人事責任者」です。CHROは人事部門を統括するだけでなく、経営陣の一員として経営戦略の一部としての企業成長につながる人事戦略を策定することを役割としています。

CEOが打ち立てた経営戦略を実現するために必要な人材の登用や育成を提案し、実現させることがCHROの仕事です。CFOが財務部門を牽引する経営陣の一員であるのに対し、CHROは人事部門を牽引する経営陣の一員と言えます。

CFOになるにはどのようなキャリアを進むべきか

CFOになるためのキャリアパスはさまざまです。大企業であれば財務部で昇進を繰り返して、最終的にCFOに社内登用されるルートも珍しくありませんし、スタートアップや若い企業であれば監査法人や証券会社、投資銀行、コンサルティング会社などで財務に関する経験を積んだ方を中途採用で迎えるケースが多くあります。

さまざまなキャリアパスが考えられるため一概には言えませんが、一般的に下記のような経験や知識は重宝されると思われます。

- 財務・経理・税務・経営企画の経験

- 監査法人・証券会社・銀行・コンサルティング会社・ベンチャーキャピタルでの勤務経験

- 公認会計士としての勤務経験

- IPOに関わった経験

- M&Aに関わった経験

- 金融商品取引法・銀行法・税法・労働法・個人情報保護法などの知識

いずれにせよ、財務や経理の深い専門知識を持ち、資金調達に強みを持ち、企業成長を財務面から牽引できると感じさせるキャリアを経ることはCFOへの近道と言えるでしょう。

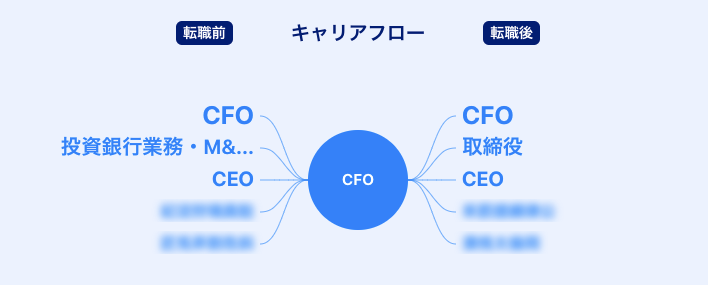

CFOのキャリアフローをデータから読み解く

本サイト「CAREER DATABASE」のデータによると、CFOの転職前と転職後の職種は以下のようになっています(2022年3月時点)。CFOは前職でもCFOを務めていた方が最も多く、次いで投資銀行業務・M&A・財務アドバイザリーに関わった方、CEOを務めていた方、という順に続きます。やはり財務や経営に関する専門家が、転職後もCFOとして働いている傾向がデータで示されていますことがわかります。また、次のキャリアも同様にCFOや取締役、CEOなど、財務や経営の専門家としてのポジションが目立ちます。

(※CFOを含むすべてのデータを見たい方は、本サイトにご登録ください)

| 転職前 | 転職後 |

|---|---|

| CFO | CFO |

| 投資銀行業務・M&A・財務アドバイザリー | CEO |

| CEO | 取締役 |

CFOになるために役立つ資格

CFOになるために必須の資格はありません。しかしCFOとしての能力や知識を持つことを示すための資格は存在します。これらの資格の取得はネガティブに作用することはないため、CFOを目指している若手のビジネスパーソンなどは取得を検討しても良いかもしれません。

- 公認会計士

- MBA

- プロフェッショナルCFO資格試験

- FASS検定

公認会計士は企業監査や会計などの分野の専門職として認められる難関の国家資格です。公認会計士は財務諸表が適正かを監査できる唯一の資格のため、CFOを目指す際には説得力のある資格と言えます。

MBAは経営の実務に直結する知識やスキルを身に付けていることの証明になるため有用です。取得するためには事業戦略やマネジメント、財務・会計などの科目をクリアする必要があり、経営に関する幅広い知識が必要であり、経営についての知識が求められるCFOとして重宝される資格と言えます。

「プロフェッショナルCFO資格試験」と「FASS検定」は、日本CFO協会が認定するCFOに関する資格試験です。財務や会計、経営計画の知識などを証明する資格であり、CFOとして最低限の実力を持つことを示せます。簿記検定とは異なり、実務スキルに焦点を当てられた資格であり、評価をA~Eの5段階で得られ、客観的な実務スキルを示すことが可能です。

まとめ

大企業やスタートアップ企業を中心に、日本でもCFOを設置する企業が増えてきました。CFOは上場を目指す企業にとっても上場後の企業にとっても、CEOの心強いビジネスパートナーです。

「最高財務責任者」の名の通り、高い専門知識と経験が求められるポジションではありますが、求められる能力相応に高い待遇で迎えられる魅力的な役職でもあります。長期的なキャリアプランとして、CFOを目指すことは素晴らしい選択肢と言えるでしょう。本稿がCFOを目指しているビジネスパーソンの一助となれば幸いです。

- この記事をシェア -

アクシスコンサルティング

アクシスコンサルティング MS-Japan

MS-Japan

ポジウィル

ポジウィル